IBL News | Nueva York

Cinco altos ejecutivos de Instructure Inc (NYSE: INST), una compañía de aprendizaje superior a punto de ser adquirida por la firma de capital Thoma Bravo, pueden recibir una “compensación de paracaídas de oro” de más de $ 25 millones , luego de un “cambio de control” de la compañía, según un comunicado presentado a la SEC el 2 de enero .

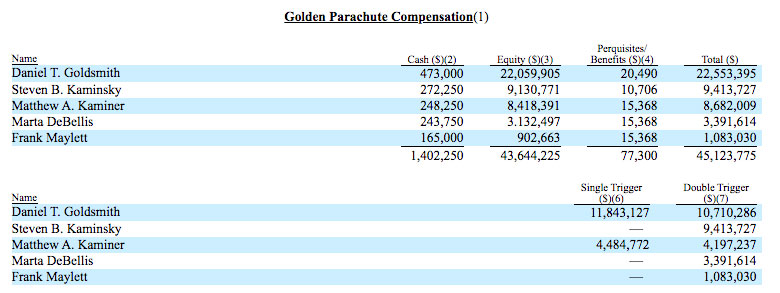

El CEO Daniel T. Goldsmith ( Dan Goldsmith ) obtendría más de $ 22 millones ($ 473K en efectivo, $ 22M en capital y $ 20K en beneficios / beneficios), suponiendo que la transacción de la Estructura ocurra el 13 de febrero de 2020 .

La segunda mayor compensación sería para el CFO Steven B. Kaminsky , un total de $ 9.4 millones. Matthew A. Kaminer , vicepresidente senior y asesor general, obtendría $ 8.6 millones; Marta DeBellis , directora de marketing, $ 3.3 millones; y Frank Maylett, EVP Sales en Instructure, $ 1.08.

Estos pagos se activan automáticamente después de “Terminación en” o después de “Cambio en el control”, ya que esos ejecutivos tienen derecho a una compensación o beneficios adicionales. Los montos, que se muestran en la tabla a continuación, no incluyen los pagos o beneficios que se habrían ganado con los premios de capital –incluidos los bonos emitidos para 2018– antes de la venta en efectivo de $ 2 mil millones a Thoma Bravo, que todo el Consejo instó a los accionistas en diciembre para aprobar .

Las presentaciones de la compañía ante la SEC suponen que la fusión con Thoma Bravo tendrá lugar el 13 de febrero de 2020.

Otro inversor se opone a la adquisición de Thoma Bravo

Por otro lado, un cuarto accionista de Instructure, Lateef Investment Management LP , se opuso a la adquisición por parte de Thoma Bravo, argumentando que la compañía de software educativo se está vendiendo a bajo precio después de ejecutar un proceso de venta defectuoso, informó Bloomberg .

Lateef Investment Management LP, que posee aproximadamente el 1.5% de Instructure, destacó que la compañía vale al menos $ 60 por acción .

Quoc Tran, director de inversiones de Lateef Investment Management LP, declaró: “Goldsmith permanecer como CEO parece un conflicto de intereses en el que pone sus propios intereses por delante de los accionistas. ” No creemos que Dan haya hecho un buen trabajo con Bridge y este acuerdo lo recompensa en lugar de responsabilizarlo”.

En respuesta a las críticas de otros tres accionistas principales – Praesidium Investment Management (7.5%), Rivulet Capital (5%) y Obendorf Enterprises (6%) -, Instructure dijo hace dos semanas que la firma de capital Thoma Bravo ofreció el precio más alto, $ 2 mil millones en un acuerdo de $ 47.60 por acción.

La firma agregó que su proceso de revisión duró 11 meses con 19 partes que firmaron acuerdos de confidencialidad.

El acuerdo tiene un llamado período de compra en el que puede solicitar otras ofertas hasta mañana miércoles.

Historia relacionada:

Bloomberg, 31 de diciembre : Instructure estableció un pago de acciones de $ 25 millones para jefes en medio de la venta