Noticias IBL, Mikel Amigot | Nueva York

Mientras se esfuerza por obtener una valoración de hasta $ 35 mil millones, Robinhood Markets Inc, la corredora en línea con sede en Menlo Park, California, ha comenzado la asignación de acciones para sus operadores de aplicaciones.

En un rango de $ 32 a $ 42 por acción, la firma dijo que busca recaudar alrededor de $ 2.2 mil millones.

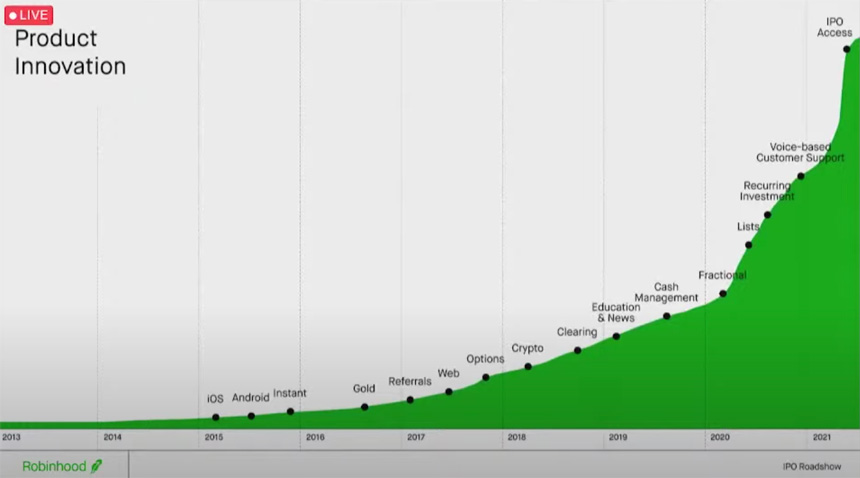

Desde su inicio, Robinhood recaudó $ 5.60 mil millones en 24 rondas de inversión con 56 inversionistas involucrados. El impresionante crecimiento de la compañía se debe principalmente a la interfaz intuitiva, la comisión cero y el comercio de criptomonedas.

Con 18 millones de comerciantes minoristas activos, con un monto total de activos de clientes de $ 80 mil millones, Robinhood está tratando de remodelar la forma en que los comerciantes pequeños invierten en empresas que se vuelven públicas.

A medida que avanza hacia su salida a bolsa y desafiando las convenciones, el sábado pasado, la startup organizó una presentación itinerante en vivo, con respuestas telepromptered . Todos los clientes de la aplicación de Robinhood recibieron una invitación por correo electrónico para asistir. Normalmente, este tipo de evento se limita a inversores institucionales y fondos de cobertura.

La startup de Silicon Valley que popularizó el comercio sin comisiones está reservando entre el 20% y el 35% de sus acciones para los operadores de la aplicación, un movimiento inusual para una oferta de alto perfil.

Se espera que la compañía comience a cotizar en el mercado de valores Nasdaq el 29 de julio, bajo el símbolo de cotización HOOD.

Para los usuarios, la cuota máxima es de $ 50,40, que resulta de agregar un búfer del 20% sobre el precio más alto del rango. Los pedidos de los usuarios siguen siendo válidos si el precio final de la OPI se encuentra dentro de este rango del 20%. Si el precio se mueve fuera del búfer del 20% o está por encima del precio máximo de las acciones, el operador deberá volver a confirmar su solicitud, todo a través de la aplicación.

El CEO y cofundador, Vlad Tenev, dijo durante el evento de transmisión en vivo: “Anticipamos que esta será una de las asignaciones minoristas más grandes de la historia”.

“En Robinhood, los ricos no obtienen un mejor trato” es uno de los lemas de la empresa.

Con respecto a su controvertida práctica de generación de ingresos de “pago por flujo de pedidos” , según la cual Robinhood recibe tarifas de creadores de mercado como Citadel Securities por enviarles pedidos, el director financiero Jason Warnick, dijo: ” Si se impusiera una prohibición u otras limitaciones, creemos que Robinhood y la industria se adaptarían y explorarían otras fuentes de ingresos “.

Más allá de las tarifas al enrutar los pedidos de sus usuarios, alrededor del 81% de sus ingresos; Robinhood recibe un promedio de 2.5 centavos por cada $ 100 negociados; otra fuente es la membresía Robinhood Gold , que brinda a los clientes acceso a herramientas de inversión y préstamos de margen por $ 5 por mes. También hay interés en acciones y en efectivo.

Otro anuncio durante el webcast es que Robinhood Markets Inc está considerando lanzar cuentas de jubilación en EE. UU., Como IRA y Roth IRA, que permitirían a Robinhood acceder a un mercado gigantesco. Actualmente, hay $ 12,6 billones en cuentas IRA.

Las cuentas de jubilación de inversión atraen inversiones a largo plazo, estableciendo multas fiscales al retirar dinero.

Tenev.

fundado por Robinhood Room en la Universidad de Vlad. Tendrán dos tercios del poder de voto después de la OPI, como muestra el prospecto. .

Algunos expertos han advertido sobre los modelos de ingresos de Robinhood, las prácticas regulatorias y la valoración exagerada basada en una relación precio / ventas de 26.

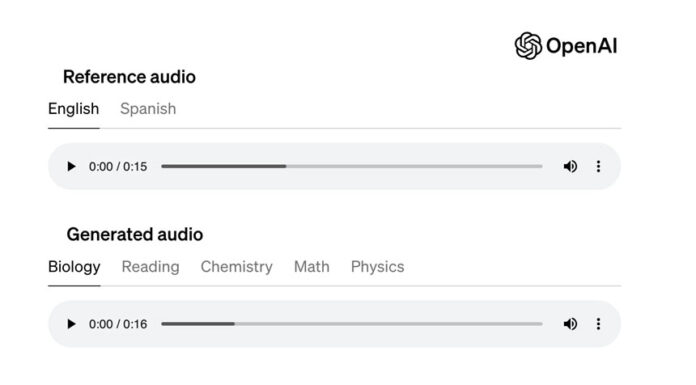

Estas son las preguntas y respuestas de la sesión virtual del roadshow.

• IBL News, 3 de julio : La aplicación comercial Robinhood presenta su oferta pública inicial, con el objetivo de una valoración de $ 40 mil millones